Resumen

Muchas personas con alto patrimonio planean mudarse a Malta para transferir activos al país y optimizar su fiscalidad. En este artículo, explicamos las condiciones de tributación en Malta.

¿Cuáles son las principales características de la fiscalidad en Malta?

Por lo general, los nacionales extranjeros están obligados a pagar impuestos cuando pasan más de 183 días al año en Malta. Una estancia más corta también puede dar lugar a la residencia fiscal, en cuyo caso la persona puede ser considerada con domicilio maltés. Los inversores también pueden obtener el estatus de residente fiscal uniéndose al Programa Global de Residencia de Malta.

Las tasas del impuesto sobre la renta en Malta oscilan entre el 0 y el 35%, pero las personas físicas tienen derecho a deducciones fiscales. El importe de la deducción depende del estado civil del residente. Por ejemplo, un hombre soltero sin hijos con un ingreso anual de más de €60,000 tiene derecho a una deducción de €9,400.

Además del impuesto sobre la renta de las personas físicas, los individuos pagan cotizaciones a la seguridad social que financian la sanidad pública y las pensiones. A los empleados se les deduce el 10% de su salario, mientras que los empleadores aportan la misma cantidad. Los trabajadores autónomos pagan cotizaciones a una tasa del 15% directamente a través de tres pagos provisionales al año[1].

Malta no grava los impuestos sobre donaciones, sucesiones y, en algunos casos, sobre la propiedad[2].

El 35% es la tasa del impuesto de sociedades para las empresas residentes fiscales, pero los reembolsos pueden reducir la carga efectiva al 5—10%. Una opción alternativa es el régimen de Impuesto Final sobre la Renta sin Imputación, que aplica una tasa del impuesto de sociedades del 15%.

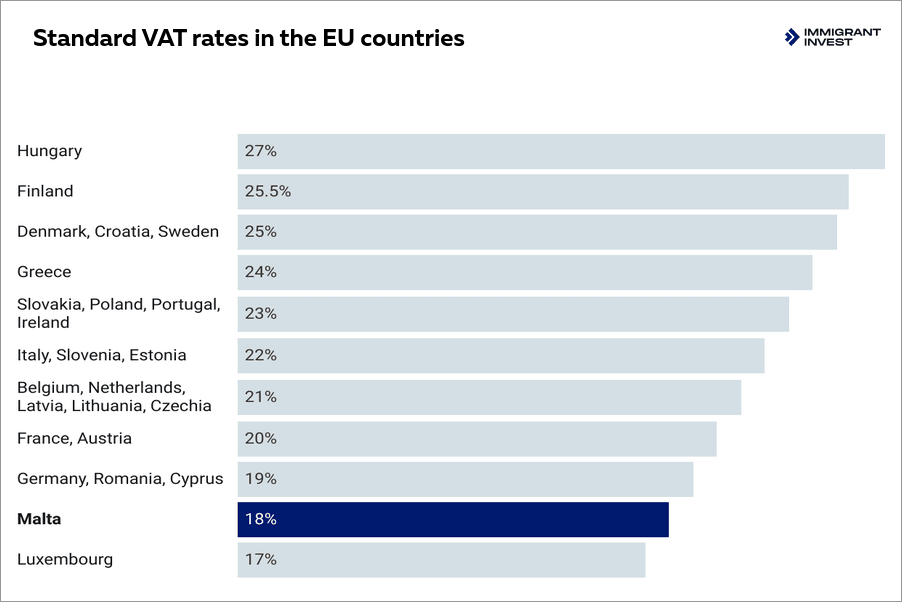

El nivel del IVA en Malta es inferior al 20%, lo que la sitúa entre los únicos cinco países de la UE en este rango. A modo de comparación, la tasa básica media de IVA en toda la UE es del 23.1%, mientras que Hungría aplica la tasa más alta con un 27%[3].

Considerado de confianza 5000+ inversores

¿Obtendrás residencia por inversión en Malta?

Residencia fiscal, domicilio y base de remesas en Malta

En Malta, las obligaciones fiscales de una persona dependen de tres conceptos clave: residencia fiscal, domicilio y la base de remesas. Estos determinan si una persona tributa por su ingreso global o solo por los ingresos generados en Malta o introducidos en Malta.

Residencia frente a domicilio

La residencia fiscal se refiere a la presencia física y al lugar donde alguien vive habitualmente. Se considera que una persona es residente en Malta si pasa 183 días o más en el país en cualquier año natural.

El domicilio está vinculado a los lazos a largo plazo, el origen o el hogar permanente de una persona. Cambiar de domicilio es posible, pero requiere pruebas sólidas de la ruptura definitiva de los lazos con el país de origen y el establecimiento de Malta como base a largo plazo.

El sistema fiscal de Malta trata de forma diferente a los residentes con y sin domicilio maltés:

- los residentes con domicilio en Malta tributan por su ingreso global y ganancias de capital;

- los residentes sin domicilio maltés pagan impuestos sobre la base de remesas.

Base de remesas

Bajo la base de remesas, Malta no grava el ingreso global automáticamente. En su lugar:

- los ingresos extranjeros solo tributan si se remiten a Malta;

- las ganancias de capital extranjeras no tributan, incluso si se remiten;

- los ingresos generados en Malta siempre están sujetos a impuestos, independientemente de la remesa.

Albert Ioffe,

Oficial Legal y de Cumplimiento, especialista certificado en CAMS

Además de la base de remesas, Malta introdujo una regla de impuesto mínimo para residentes no domiciliados (ORD-non-dom) para garantizar que estos realicen una contribución anual básica al sistema fiscal maltés.

Bajo esta regla, un residente no domiciliado que aplique la base de remesas y perciba más de €35,000 en ingresos extranjeros debe pagar un mínimo de €5,000 en impuestos malteses cada año, incluso si no se remiten ingresos a Malta.

Cualquier impuesto ya pagado sobre ingresos de fuente maltesa o sobre ingresos extranjeros remitidos se acredita a esta cantidad. Si el total es inferior a €5,000, el individuo paga la diferencia.

Principales impuestos en Malta para personas físicas

Las entidades jurídicas en Malta pagan dos impuestos principales: el impuesto de sociedades y el impuesto sobre el valor añadido. No se cobran impuestos sobre dividendos, intereses, cánones ni capital autorizado.

Impuesto de sociedades

La tasa del impuesto de sociedades en Malta es del 35%. Sin embargo, una gran parte puede ser reembolsada, por ejemplo:

- Reembolso de 6/7 del impuesto pagado, con lo que la tasa impositiva tras el reembolso es de solo el 5% si la empresa realiza actividades comerciales.

- Reembolso de 5/7 si la empresa ha recibido ingresos pasivos y cánones.

- Reembolso de 2/3 si la empresa está sujeta a un convenio de doble imposición.

- Reembolso del 100% si la empresa maltesa es una sociedad holding y posee una participación en una empresa extranjera. Dicha empresa pertenece a la categoría de Participating Holding.

Para asegurar que los impuestos puedan ser reembolsados, estos se distribuyen en cinco cuentas. Los reembolsos de impuestos se realizan únicamente desde la primera y segunda cuenta:

- Cuenta de Impuesto Final.

- Cuenta Maltesa Gravada.

- Cuenta de Ingresos Extranjeros.

- Cuenta de Bienes Inmuebles.

- Cuenta No Gravada.

El procedimiento de devolución es similar en todos los casos. Primero, la empresa paga los impuestos y luego presenta una solicitud de reembolso. La oficina de impuestos estudia la solicitud en un plazo de 14 días. Cuando se aprueba la solicitud, el reembolso se realiza en la misma moneda en la que se pagaron los impuestos.

En septiembre de 2025, Malta introdujo el régimen de Impuesto Final sobre la Renta sin Imputación del 15%[4]. Ofrece una alternativa al sistema tradicional de impuesto de sociedades del 35% con reembolsos a los accionistas. Bajo el nuevo modelo, una empresa paga un 15% fijo y no se emiten reembolsos.

El impuesto a pagar bajo este régimen no puede ser inferior al impuesto efectivo debido bajo el sistema de imputación.

Todos los beneficios gravados al 15% deben asignarse a la Cuenta de Impuesto Final. Se excluyen los dividendos pagados de beneficios no asignados a la Cuenta de Impuesto Final, así como los ingresos ya gravados bajo otra disposición de impuesto final.

Una vez elegido, el régimen debe mantenerse durante 5 años consecutivos.

Bank of Valletta es uno de los diversos bancos malteses que prestan servicios a empresas locales. La tasa de interés media de los créditos empresariales en Malta se sitúa en torno al 3.82% anual

Impuesto sobre el valor añadido

La tasa estándar de IVA en Malta es del 18%, una de las más bajas de la Unión Europea. Esta tasa se aplica a la mayoría de los bienes y servicios, a menos que se prevea específicamente una tasa reducida o una exención. Las tasas impositivas reducidas son las siguientes:

- 7% — alojamiento en hoteles y ciertos servicios relacionados con el turismo;

- 5% — electricidad, libros y periódicos impresos, equipos médicos, ciertos alimentos y algunos servicios culturales o artísticos[5].

Algunas categorías están exentas sin derecho a deducción, lo que significa que no se cobra IVA pero las empresas no pueden reclamar el IVA soportado:

- servicios financieros;

- servicios de seguros;

- servicios educativos;

- alquiler de bienes inmuebles para uso residencial;

- ciertos servicios médicos y sanitarios.

Otros suministros tienen una tasa cero, donde el IVA se cobra al 0% pero el IVA soportado es recuperable. Esto incluye las exportaciones a países fuera de la UE y las entregas intracomunitarias de bienes a empresas registradas a efectos del IVA en otros estados miembros.

¿Cuáles son las tasas del impuesto sobre las ganancias de capital en Malta?

Las ganancias de capital en Malta tributan de forma diferente para personas físicas y empresas, y el resultado depende de la residencia, el domicilio y el tipo de activo que se venda.

Para personas físicas

Los residentes con domicilio en Malta tributan por las ganancias de capital obtenidas en todo el mundo. Las ganancias se suman a sus ingresos imponibles y tributan a tasas progresivas de hasta el 35%.

Los residentes no domiciliados tributan únicamente por las ganancias de capital de fuente maltesa.

Las ganancias de capital extranjeras están totalmente exentas, incluso si los beneficios se introducen en Malta. Sin embargo, las ganancias de fuente maltesa tributan a las mismas tasas progresivas que otras formas de ingresos.

Los no residentes tributan únicamente por las ganancias derivadas de bienes inmuebles malteses o de acciones en empresas que poseen principalmente bienes raíces en Malta. La mayoría de las transacciones inmobiliarias están sujetas a un Impuesto Final sobre la Transferencia de Propiedades del 8—12%, que sustituye a las normas estándar de ganancias de capital.

Para empresas

Las empresas maltesas pagan el impuesto sobre las ganancias de capital a la tasa estándar del impuesto de sociedades del 35%, con una tasa efectiva que a menudo se reduce al 5—10% a través del sistema de reembolsos de Malta. A partir de 2025, las empresas podrán optar por un régimen de impuesto final del 15% sin reembolsos.

Las ganancias de participaciones extranjeras cualificadas pueden estar totalmente exentas bajo la exención por participación, lo que hace que muchas enajenaciones en el extranjero estén libres de impuestos para las estructuras de holding maltesas.

Las empresas extranjeras con un establecimiento permanente en Malta tributan al 35% por las ganancias vinculadas a dicho establecimiento. Las empresas sin presencia en Malta tributan únicamente por las ganancias de propiedades maltesas, normalmente a la tasa del impuesto final del 8—12%.

¿Cuáles son los impuestos sobre la renta para personas físicas en Malta?

Al calcular la renta imponible de una persona física, se tienen en cuenta los siguientes componentes:

- sueldo;

- salario y otros ingresos derivados de la actividad laboral;

- beneficios o ingresos procedentes de actividades empresariales;

- dividendos, intereses, cánones y otros rendimientos de inversiones, incluidos los ingresos por alquiler;

- pensiones y percepciones periódicas.

La remuneración percibida por los miembros del consejo de administración equivale a la renta ordinaria del trabajo. La remuneración percibida por un ciudadano de Malta está sujeta a tributación.

La tasa del impuesto sobre la renta depende de los ingresos totales y del estado civil del contribuyente[6]. Existen tres categorías de residentes: solteros, casados y padres. Cada cálculo refleja el coste de mantener un hogar, ofreciendo mayores deducciones donde las responsabilidades son mayores.

El cómputo individual se utiliza cuando el contribuyente no está casado, o está casado pero presenta la declaración por separado y no califica como padre bajo las normas fiscales maltesas. En la práctica, esto se aplica a la mayoría de los adultos sin hijos dependientes.

Impuesto sobre la renta en Malta para una persona soltera

El cómputo matrimonial está disponible únicamente cuando ambos cónyuges presentan una declaración de impuestos conjunta.

Este cálculo proporciona un mínimo exento de impuestos más elevado y suele ser beneficioso cuando uno de los cónyuges gana significativamente más que el otro.

Impuesto sobre la renta en Malta para una persona casada

Un contribuyente puede utilizar las tasas para padres solo si se cumplen todas las condiciones siguientes:

- Mantienen a un hijo dependiente menor de 18 años, o menor de 23 años si cursa estudios a tiempo completo.

- El hijo vive con el contribuyente o es mantenido mediante una pensión alimenticia ordenada por el tribunal.

- El contribuyente es soltero o está casado pero presenta una declaración de impuestos por separado.

Las tasas para padres suelen ser más favorables, con un umbral exento de impuestos más alto y una deducción mayor.

Impuesto sobre la renta en Malta para un progenitor

¿Cómo convertirse en residente fiscal en Malta?

Debe permanecer en el país más de 183 días al año y recibir ingresos en Malta para convertirse en residente fiscal maltés. Si una persona vive y obtiene ingresos en otro país pero tiene pasaporte de Malta, no se le considera residente y no paga impuestos malteses.

Además, se puede obtener el estatus de domicilio en Malta. Se trata de una persona que pasa menos de 183 días al año en Malta, pero considera el país como su lugar principal de residencia y puede tener la intención de regresar para pasar el resto de su vida allí.

Existen tres condiciones que deben cumplirse para obtener el estatus de domicilio en Malta:

- Ser mayor de 18 años.

- Romper todos los lazos con otros países; es decir, no vivir regularmente y durante mucho tiempo en otro país.

- Aportar pruebas convincentes de que existe la intención de vivir en Malta de forma permanente o indefinida en el futuro.

Los inversores que participan en el Programa Global de Residencia de Malta (GRP) se convierten en residentes fiscales malteses durante el proceso de solicitud. Es un paso obligatorio.

El Programa Global de Residencia de Malta exige a los inversores pagar un impuesto anual de €15,000 o a una tasa fija del 15%, lo que sea mayor. Además, los participantes deben pagar una tasa administrativa de entre €5,500 y €6,000 y comprar o alquilar un inmueble por la suma requerida:

- alquiler — €8,750+ en Gozo y el sur de Malta, €9,600+ en otras partes del país;

- compra — €220,000+ en Gozo y el sur de Malta, €275,000+ en otras regiones.

¿Cuándo surgen las obligaciones fiscales?

Por lo general, una persona está obligada a pagar impuestos en Malta si pasa más de 183 días en el país en un año o si adquiere el estatus de domicilio allí. Ciertas otras circunstancias también pueden generar obligaciones fiscales.

Uso de cuentas locales. Si un inversor abre cuentas en bancos locales y recibe ingresos en ellas, se convierte en residente fiscal. Sin embargo, el simple hecho de abrir una cuenta bancaria en Malta no le hace responsable de tributación.

Inversión en activos locales. Comprar activos en Malta, como una propiedad de alquiler o un negocio, también genera obligaciones fiscales en el país.

Reubicación de un negocio. Si un inversor traslada la sede central de su empresa a Malta, estará obligado a pagar impuestos en Malta.

¿Cómo y cuándo pagar impuestos en Malta?

Para pagar impuestos en Malta, una persona física debe registrarse primero ante el Comisionado de Impuestos y Aduanas y obtener un número de identificación fiscal (TIN). Con el TIN, puede presentar las declaraciones anuales de impuestos y realizar los pagos provisionales requeridos durante el año.

Métodos de pago

Todos los pagos de impuestos se realizan al Comisionado de Impuestos y Aduanas. Los contribuyentes pueden pagar:

- a través del portal online CFR;

- mediante banca por internet utilizando la referencia de pago de su liquidación;

- a través de un representante fiscal autorizado que se encargue de las presentaciones y los pagos en su nombre.

Plazos

Malta sigue un año fiscal natural del 1 de enero al 31 de diciembre. Todas las personas físicas con ingresos imponibles, incluidos empleados, trabajadores autónomos, inversores y residentes no domiciliados, deben presentar su declaración anual de impuestos antes del 30 de junio del año siguiente.

Los empleados pagan efectivamente el impuesto a lo largo del año porque el impuesto sobre la renta y las cotizaciones a la seguridad social se retienen de su salario cada mes.

Los trabajadores autónomos y las empresas realizan tres pagos provisionales en abril, agosto y diciembre, y liquidan cualquier saldo restante al presentar su declaración anual.

Los beneficiarios del GRP pagan su impuesto una vez al año cuando presentan su declaración anual, asegurándose de cumplir con el requisito de impuesto anual mínimo del programa.

Convenios para evitar la doble imposición

Malta tiene convenios para evitar la doble imposición con 81 países y territorios diferentes[7].

Las condiciones de los acuerdos pueden variar de un país a otro. Pero normalmente sus disposiciones afectan a los inversores que:

- son residentes fiscales de Malta y no residentes en otro país, pero perciben dividendos o intereses de empresas de ese país;

- siguen siendo residentes fiscales de otro país bajo la regla de los 183 días y tienen sociedades holding y financieras maltesas en su estructura.

Puntos clave: características del sistema fiscal maltés

- Para convertirse en residente fiscal, la persona debe pasar más de 183 días en Malta, obtener el estatus de domicilio o participar en el Programa Global de Residencia de Malta.

- Las tasas impositivas en Malta son más bajas que en muchos países de la UE. Por ejemplo, el impuesto sobre la renta es de hasta el 25%, mientras que el IVA es del 18%.

- El impuesto de sociedades es del 35%, pero los propietarios de las empresas pueden solicitar reembolsos.

- No existen impuestos importantes para los negocios en Malta sobre cánones, intereses o dividendos.

- Las personas físicas no pagan impuestos sobre sucesiones, donaciones, propiedad ni capital.

- Para pagar impuestos en Malta, la persona debe obtener un Número de Identificación Fiscal y presentar una declaración anual de impuestos antes del 30 de junio del año siguiente.

Immigrant Invest es un agente autorizado en programas de ciudadanía y residencia por inversión en la UE, el Caribe, Asia y Oriente Medio. Aproveche nuestros 15 años de experiencia global — reserve una cita con nuestros expertos en programas de inversión.

¿Obtendrás residencia por inversión en Malta?

-

Domina el proceso de residencia

-

Obtén consejos y documentos de expertos

-

Estima los costos con precisión

Fuentes

- Fuente: Tasas de cotización a la seguridad social en el sitio web de la MTCA

- Fuente: PwC Malta confirma la ausencia de impuestos sobre sucesiones y donaciones en Malta

- Fuente: Tax Foundation confirma las tasas de IVA de la UE

- Fuente: Aviso Legal 188 de 2025: implementación del régimen de Impuesto Final sobre la Renta sin Imputación

- Fuente: Worldwide Tax Summaries confirma las tasas de IVA maltesas

- Fuente: MTCA confirma los tramos progresivos hasta el 35%

- Fuente: Lista de países con los que Malta tiene convenios para evitar la doble imposición